Czy rejestr BIK może pomóc otrzymać kredyt?

Biuro Informacji Kredytowej jest instytucją, której celem jest gromadzenie danych na temat historii kredytowej klientów banków, SKOK-ów i firm pożyczkowych. Wbrew powszechnej opinii 90% informacji przechowywanych w rejestrze jest pozytywnych. Jednak wiele osób boi się sprawdzania w tej instytucji i tym samym stara się wybierać firmy, które z nią nie współpracują. Strach odczuwany jest zwykle przed nieznanym, więc zanim zaczniemy się bać na zapas, najlepiej dowiedzieć się jak dokładnie BIK działa.

W jakich sytuacjach zostaje się wpisanym do bazy BIK?

Zaraz po podpisaniu umowy z bankiem lub instytucją parabankową zostaje wysłana wiadomość do Biura Informacji Kredytowej o zaciągniętym zobowiązaniu. Następnie pożyczkodawca aktualizuje informacje na jej temat co najmniej raz w miesiącu. Jeśli wszystko przebiega bez żadnych komplikacji, to informacja na temat terminowej spłaty zobowiązania trafia na konto klienta.

Nawet jeśli nie wszystko poszło tak, jak powinno i kredyt został oddany z niewielkim opóźnieniem, nadal można liczyć na pozytywną ocenę. Gorzej, jeśli problemy ze spłatą trwały dłużej niż 60 dni, wtedy informacja o takim opóźnieniu zostaje wpisana do bazy i jest tam przechowywana 5 lat. Przez ten okres jest ona widoczna dla wszystkich firm świadczących usługi finansowe.

Chwilówki pomagają wziąć kredyt

Jeśli w bazie BIK widnieją informacje na temat trudności ze spłatą zobowiązania, automatycznie zmniejsza to szanse na otrzymanie maksymalnej sumy kredytu. Jednak z drugiej strony brak wpisów też nie jest żadną gwarancją dla pożyczkodawcy, że klient spłaci zobowiązanie w terminie. Brak jakiejkolwiek historii kredytowej wiąże się z dużą nieprzewidywalnością, dlatego w takich wypadkach również otrzymanie wysokich pożyczek nie będzie możliwe.

Tak naprawdę, dużo lepiej mieć bogatą historię nawet z paroma potknięciami, niż zupełnie czystą kartę. Niektóre osoby, chcące w najbliższej przyszłości starać się o duże sumy zobowiązań specjalnie biorą szybkie pożyczki tylko po to, aby zbudować pozytywną historię kredytową, która w przyszłości pomoże im zdobyć odpowiednio wysokie zobowiązanie.

A co jeśli potknięć jest naprawdę dużo, a gotówki potrzeba od zaraz? Dla osób z taką właśnie sytuacją zostały stworzone pożyczki pozabankowe bez BIK. Dzięki nim nawet osoby, którym noga podwinęła się parę razy, mogą otrzymać niezbędne pieniądze i stanąć na nogi. Trzeba pamiętać, że opłaty, w wypadku pożyczki bez BIK są wyższe, jednak jest to skutek wyższego ryzyka, jakie bierze na siebie pożyczkodawca udzielając takiej osobie zobowiązania.

Co to jest scoring?

Scoring jest to system punktowy stosowany przez BIK, który pozwala na określenie wiarygodności kredytowej klienta. BIK bierze pod uwagę:

• spłatę na czas kredytów

• częstotliwość zaciągania zobowiązań

• aktywność kredytową

• jakość i wysokość zobowiązań

Nie liczą się jednak jedynie kredyty czy pożyczki w instytucjach poza bankowych, ale również karty kredytowe, kredyty studenckie, odnawialne, poręczone oraz nawet zakupy ratalne. Klient może otrzymać od 192 do 631 punktów. Im jest ich więcej, tym większą wiarygodność to oznacza.

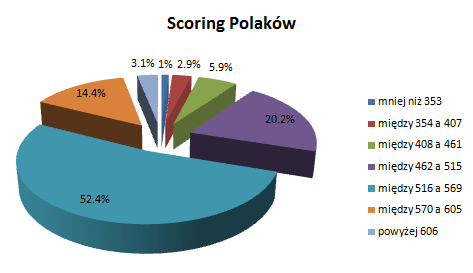

Punkty są wyliczane ze specjalnych wzorów matematycznych, które biorą pod uwagę wszystkie wcześniej wymienione aspekty, a także porównują profil użytkownika z profilem innych osób, które spłaciły zobowiązania na czas. Polacy mają bardzo wysokie wyniki scoringu, bo średnia wynosi aż 528 punktów. Ponad 50 % osób ma scoring powyżej 516 punktów, co oznacza, wysoką wiarygodność finansowa, a tym samym możliwość otrzymania wysokich sum pożyczek.

Co więcej, wysoki scoring może pomóc wynegocjować lepsze warunki zobowiązań jak na przykład niższe prowizje czy oprocentowanie lub uzyskanie dłuższego okresu spłaty. Może to również zmniejszyć ilość formalności. Swój scoring można sprawdzić, wysyłając wniosek listownie lub zanosząc go osobiście do siedziby BIK. Istnieje również możliwość wypełnienia formularza internetowego. Jednorazowe udzielnie informacji na temat wysokości scoringu kosztuje 36 zł. Cena wydaje się na pierwszy rzut oka dość wysoka jak za jeden raport, ale z drugiej strony dzięki tej informacji, można starać się o obniżenie kosztów pożyczek, co może przynieść korzyści dużo wyższych rzędów.